49本投资精选书单,15个投资关键要素,“Python一哥”的自学指南来了 | F档案

时隔两年,我们再次来讲一讲中欧FMBA “Python一哥”董鹏飞的故事。

2020年4月,我们采访过本文的男主角董鹏飞《敲得了代码,讲得了国学——“Python一哥”是如何炼成的?》。当时的鹏飞自学编程270天,他发愿要写一本中国的关于股票投资实证研究方面的书。

2022年3月,董鹏飞真的把书写成了!他的新书《基本面量化投资策略》回溯A股过往22年的数据,给出了中国股市中常用的53个单因子指标和31个多因子指标的实证结论,填补了中国股票投资实证研究方面的空白。不止于实证研究,他还构建了自己的基本面量化投资模型。第一本书的问世,是他给自己三年刻苦钻研的一份满意的答卷,也是他在转型量化投资道路上的重要的里程碑。

三年里,鹏飞每天用4至5个小时阅读,看完了170本编程、会计和投资类书籍。而学问无遗力,绝知要躬行,他自学编程,编写回测框架、清洗数据、编写投资策略,直至出书。

以他超强的学习能力,以及多年公募私募资管经验,他原本大可不必如此“自虐”,可他偏偏选择主动归零,转换赛道,踏上一条鲜有人尝试的转型之路,如苦行僧般孤独前行。这一切背后的原因是什么?这三年他的自学之路是如何走过的?又是什么支撑着他踽踽前行?

让我们随着鹏飞的自述,一起来了解一下“董鹏飞2.0转型记”吧。

董鹏飞,FMBA2016级

某央企资产管理部副总裁

董鹏飞,某央企资产管理部副总裁,中欧工商管理学院MBA导师。曾任职易方达基金和中信证券。就任FOF事业部总经理期间,资产管理规模峰值为24亿元。熟悉不同投资策略。曾参与尽调300多家私募和公募专户团队,深入研究60家,累计投资32家。热衷于钻研海内外投资大家的著述,并拿中国数据做实证检验。

层层闯关,

那种身与心的折磨,犹如身在地狱

2018年我从中欧毕业,面临着职业生涯的重大转型。

我曾认真思考过,在剩下几十年的生命里,要做点什么事情,才会在行将就木之前,安安心心地闭上眼睛。这件事情能给我带来内心的安宁,对社会的有用,还有可能带来客观的个人和社会财富。

我认为我找到了方向——量化选股。

找到方向了,剩下的,就是如何实现这个目标。我选择了通过阅读的方式自学,三年读完170本编程、会计和投资类书籍。

刚开始自学编程时,我曾经有一个月连续失眠。失眠的原因是有两个问题找不到答案。第一,我能否学会编程?第二,学会编程对写作本书是否有用?

事后来看,那种痛苦、那种磨砺、那种摧残、那种身与心的折磨,犹如身在地狱。如果没有一种咬定青山不放松的决绝,恐怕早已放弃了。

一路上,我一共闯过了七个关卡:

第一关,自学编程。零基础自学编程,真的是要了老命。

第二关,把编程和量化建模联系起来。

第三关,编写回测框架。发愿做中国股市过往22年投资策略的回测,却发现市面上没有一个量化平台支撑他,唯一能做的,就是自己写回测框架。

第四关,数据。回测框架再好,没有数据,也是瞎扯。国内的量化平台都无法提供他所需要的超长周期数据,借助万得数据库,他解决了PIT数据这个难题。

第五关,把投资策略落实为代码。这分为两步问题,第一步,哪些投资策略值得回测。查阅了众多研究报告、论文,以及投资大师书籍之后,我初步筛选了400多个投资策略。第二步,把前述投资策略落实成代码。这一关,也顺利通过。

第六关,自学会计与财务报表分析,补足金融与股票知识。

第七关,也是最后一关,撰写本书。费了九牛二虎之力,花费了整整半年时间之后,这一关,也顺利通关。

写此书至少需要懂编程、数学、会计和金融等四方面的知识,如果是没有极强的毅力和自学精神,很难一个人掌握前述四门学科的硬知识。整个写书的过程有点像乔布斯发明iPad,即所有的技术条件都已经具备了,乔布斯只是把它组装到一起。感谢中欧,我在中欧FMBA读书的时候在各位教授身上学到了各个模块的知识,只不过我自己把它又组装了一下。

把唯一重要目标之外的事情全部剥离,

然后无所不用其极

有很多朋友向我请教,我是如何做到边工作边海量阅读的,在此分享一下我的读书日常。

我早上5:00起床,起床之后看书。40分钟之后我就会觉得有些困。困了,我就站起来看,一直到7:00。在大多数人还没有起床之前,我已经看完了两个小时的书了。

去上班,我要走路10分钟到公交车站。路上,我念念有词,把早上看过的内容重复一遍。

在公交车上,我继续念念有词。在别人眼里,要么这是个疯子,要么是个傻子。

之后,换两趟地铁。在地铁上,我拿出来书,站着,看着。到公司之前,大概能看3、4页书。

可千万别小看这3、4页书啊。这意味着,下班地铁回来,也是3、4页书。也就意味着,每天,在上下班通勤的时间,我会比别人多看5~8页书。以5页为例,全年1800页。平均一本书为300页,也就是说,光在地铁上,我一年就会比别人多看6本书。

6本书啊,大多数人可能一年都看不完6本书。

到了公司,开始忙工作,一个上午晕头转向。

中午12点,别人可能也就工作三四个小时,我早上起床学习加工作,已经7个小时了。

中午头昏脑胀。吃完饭,趴在桌子上休息20分钟。不休息扛不住啊,不休息的话,下午肯定会晕倒在办公室的。

所以,这也就是为什么过往三年,我不参加任何饭局的原因(晚饭也不参加,因为耽误看书)。没办法,自己的作息节奏自己知道,中午20分钟的休息时间,对我来讲,是救命的。

所以,不管谁约我吃午饭,一律推掉,管你是谁。

下午一阵忙碌,一直到晚上下班,在地铁上继续看书。

晚上回到家,吃完晚饭,带娃出去溜溜,给娃讲讲故事,或者,去健身房锻炼会儿身体。

接着又是两个小时,有时候会是两个半小时,或者三个小时的读书时间。11:00,准点关灯睡觉。

时间就是这么挤出来的。过去三年,自学编程、编写回测框架、清洗数据、编写投资策略、写书,就是这样完成的。

无所不用其极,用大白话来说,就是不遗余力。

你的时间是有限的,你想干的事情越多,你的时间就打得越满,你越不可能完成真正想要做的事情。

把唯一重要目标之外的所有事情全部剥离。

最后,只剩下唯一重要目标,无所不用其极地执行下去。

我的六星神书书单

在我读过的170本书里,有令人拍案叫绝的,自然也免不了乏善可陈或名不副实之流。为了帮助读者避坑,我把读过的书中,能够评为六星神书的,全部列举出来,以飨读者。

1,《Python编程快速上手:让繁琐工作自动化》,Al Sweigart ,人民邮电出版社。

2,《利用Python进行数据分析》,Wes McKinney,机械工业出版社

3,《机器学习实战:基于Scikit-learn和TensorFlow》,Aurélien Géron,机械工业出版社

4,《金融机器学习》,马科斯·洛佩斯·德普拉多(Marcos López de Prado),中信出版集团

5,《量化投资策略:如何获取超额收益ALPHA》,理查德·托托里罗,上海交通大学出版社

6,《量化价值投资 : 人工智能算法驱动的理性投资》,卫斯理•R•格雷,中国青年出版社

7,《股市长线法宝》,杰里米 J.西格尔,机械工业出版社。

8,《投资思想史》,马克·鲁宾斯坦,机械工业出版社

9,《低风险高回报》,皮姆•万•弗利特,中信出版集团股份有限公司

10,《投资最重要的事》,霍华德·马克斯,中信出版社

11,《彼得林奇的成功投资》,彼得·林奇,机械工业出版社

12,《投资中最简单的事》,邱国鹭,中国人民大学出版社

13,《穷查理宝典》,彼得·考夫曼,中信出版社

14,《原则》,达利欧,中信出版社

15,《股市真规则》,帕特多尔西,中信出版社

16,《投资的护城河》,晨星,人民邮电出版社

17,《公司基本面分析实务》,中能兴业,地震出版社

18,《巴菲特致股东的信:投资者与公司高管教程》,沃伦·巴菲特,机械工业出版社

19,《聪明的投资者》,本杰明·格雷厄姆,人民邮电出版社

20,《证券分析》第二版,本杰明·格雷厄姆,海南出版社

21,《策略投资》,王成,地震出版社

22,《价值评估 : 公司价值的衡量与管理》,蒂姆·科勒,电子工业出版社

23,《财务报表分析 : 理论框架方法与案例》,黄世忠,中国财政经济出版社

24,《大钱细思 : 优秀投资者如何思考和决断》,乔尔·蒂林哈斯特,机械工业出版社

25,《估值的艺术:110个解读案例》,尼古拉斯.斯密德林,机械工业出版社

26,《估值 : 难点、解决方案及相关案例(原书第2版)》,埃斯瓦斯·达莫达兰,机械工业出版社

27,《追寻价值之路》,燕翔,经济科学出版社

28,《巴菲特之道》,罗伯特·哈格斯特朗,机械工业出版社

29,《与巴菲特共进午餐时,我顿悟到的5个真理》,盖伊•斯皮尔,中国青年出版社

30,《安全边际》,Seth A. Klarman,网友热心翻译

31,《资本回报》,爱德华.钱塞勒,中国金融出版社

32,《约翰聂夫的成功投资》,约翰·聂夫,机械工业出版社

33,《发现黑马:The Proven Framework for Finding the Best》,John Mihaljevic,电子工业出版社

34,《价值投资:从格雷厄姆到巴菲特》,布鲁斯·格林威尔,机械工业出版社。

35,《大师的投资智慧》,(美)特雷恩,中信出版社

36,《反直觉投资:用价值投资理念在股市掘金》,[美]托巴尔斯·E·卡利斯勒 (Tobias E.Carlisle),人民邮电出版社

37,《投资至简:从原点出发构建价值投资体系》,静逸投资,机械工业出版社。

38,《逆向投资策略》,大卫•德雷曼,机械工业出版社

39,《专业投机原理》,(美)斯波朗迪,机械工业出版社。

40,《预期收益 : 投资者获利指南》,[芬] 安蒂·伊尔曼恩,格致出版社

41,《要素投资完全指南:精明的投资者在做什么?》,安德鲁·L贝尔金,江苏人民出版社

42,《因子投资:方法与实践》,石川、刘洋溢、连祥斌,电子工业出版社

43,《实证资产定价:股票横截面收益》,图兰·G.巴利(Turan G.Bali),中国人民大学出版社

44,《黄金岁月 : 美国股市中的非凡时刻》,马丁·S.弗里德森,上海财经大学出版社

45,《点津:来自大师的精彩篇章》,查尔斯·D.埃利斯,上海财经大学出版社

46,《巴菲特历年演讲:1951-2020年》,热心网友整理。

47,《打破神话的投资十诫》,埃斯瓦斯·达莫达兰,机械工业出版社。

48,《二战股市风云录》,巴顿·比格斯,中信出版社 。

49,《查理·芒格传》, [美]珍妮特·洛尔(Janet Lowe),中国人民大学出版社。

全球十类投资大师策略

过去三年,我用实证研究的方法对中国A股过去22年的投资策略的回测。实证研究起始于现代有效市场学派的尤金·法玛教授,他通过实证研究搭建了整个Fama三因子模型和Fama五因子模型,这两个模型推动了全球量化的大发展。

我回测过全球400多位著名的投资人的投资策略,以下是我列出十大类比较有特色的投资人。左边是西方知名的投资人,右边是咱们国内知名的投资人。我们可以看到这十组知名的投资人,他们的投资策略各有差异,但是不耽误他们在投资市场里的出色收益。

股票投资为啥这么难:四个悖论

有人可能会说,股票投资好像没啥难,只要坚持投资策略,就很容易做。但实际上还真的不是,股票投资难不难,主要是看你是否真懂它。如果你真的懂投资,就会变得很简单;但如果你一知半解,实际上就非常难。股票投资为啥难呢?我总结了四个悖论:

1、交易价格与内在价值悖论:股票投资收益率短期过度反应,长期均值回归。

- 交易价格不等于内在价值,二者短期过分背离,长期有望回归。

2、投资时间分散化悖论:在一年期限中,等量份额策略表现远远弱于币值成本平均,前二者表现弱于价值平均策略。但是,在1926-1991年的超长时间下,等量份额策略表现远远优于币值成本平均,前二者表现优于价值平均策略。

- 投资策略短期有效,未必代表长期有效;投资策略长期有效,未必短期最佳,甚至最差。

3、动量与反转悖论:无论是全球市场还是中国市场,股票投资收益率一周到两周呈现反转特征,一个月到三个季度呈现动量特征,两年以上呈现反转特征。

- 在超短期,过去表现好的股票,未来表现差;在中期,过去表现好的股票,未来表现好;在长期,过去表现好的股票,未来表现差。

- 这是行为金融学的重要阵地,也是尤金·法玛认为传统有效市场理论无法解释但不得不收录为定价因子的最重要因子之一。

4、个体与整体特征背离:在月度收益率层面,单个股票的统计数据显示,个股收益率属于略微的正偏分布,但是,由个股组成的市场指数,却是略微的负偏分布。

- 个体收益率概率分布特征与整体特征不符,不能由个体推断整体,也不能由整体推断个体。

- 概率分布的四阶矩,分别为数学期望、标准差、偏度和峰度。

成功投资的15个关键要素

股票投资并不简单,那么,什么样的人适合做投资呢?我从不同的书和传记里面摘出来了成功投资的15个关键要素:

1. 与性格匹配的方法论。彼得·林奇:你总得有自己的投资哲学。这一条是我认为最重要的要素。打个比方,我选择基本面量化投资策略,跟我的性格有很大关系。我喜欢规则的东西,对我而言,事物就像《孙子兵法》中说的“一招一式,一进一退,一攻一击”,都是格式化的东西。例如,我会把自己的时间画成很多小格子,每次看书会给自己定20分钟的闹钟,中间可能休息一两分钟,接着又是20分钟。

有规则意识的人比较适合做量化投资,因为所有的投资都是在规则范围之内的,量化模型触发信号的就去做,量化模型不触发信号的就不做。巴菲特讲究能力圈,我的能力圈就是我的量化模型,量化模型之外的,我可能一点兴趣都没有。

2. 人们总会得到自己想得到的。心理学家范·撒普的这段文字写得特别好:有些人想得到关注,有些人想得到刺激,有些人想成为烈士,有些人只想得到别人的同情,他们都会得到自己想得到的;最后,有些人得到了所有想得到的东西,除了赚钱。

3. 真实面对,不自欺。维克多·斯波朗迪认为,投资不赚钱大部分原因是自欺。

4. 错了,认。瑞·达利欧认为,学校教育的宗旨是避免犯错,但桥水鼓励大家犯错;错了,才有学习和成长的机会。另外,《邓普顿金律》中有一段话我觉得非常有意思:如果公司要提拔一个人,就要先看这个人有没有过往在工作上犯过错,如果有犯过错的话就应该提拔这个人,如果这个人连错都没有犯过,就说明这个人一件事都没干过。

5. 严守纪律。

6. 系统化、体系化。

7. 策略回测。约翰·肯尼斯·加尔布雷斯认为,历史教会我们很多东西,不应该遗忘历史给我们的教训。

8. 观点独立,不听“消息”,不故意迎合专家、领导、同仁以及客户。

9. 适当懒惰,适当无为,避免频繁交易。乔尔·格林布拉特认为,最大的错误是,手停不下来。

10. 奋勇向前,即便面临失业、破产。《股市大亨》作者约翰·特雷恩认为,投资大师们都要经历三重磨难:幼年家门不幸,中年无业或失业,事业有成时突然极大回撤和大规模撤资。

11. 热爱学习,阅读一切感兴趣的书籍。每个知名的投资人其实都很喜欢读书,热爱学习,能读一切想读的东西,终身学习,终身成长。

12. 从投资大师入手,从复制到超越。

13. 做投资笔记,反复推演过往投资节点的错与对。

14. 投资时无具体收益目标。有形目标会导致投资行为失常。

15. 无我,无情绪,无乐观,无悲观。

基本面量化的应用

未来,量化投资在中国将有广阔的发展前景。目前美国的前十大资产管理公司,量化对于股票投资的支持是非常重的。

借助于现代金融学、计算机、数学的方法去开发量化模型,去不断地优化我们的投资策略,这是量化投资的优势。

给大家举个例子,如何复制巴菲特投资策略?

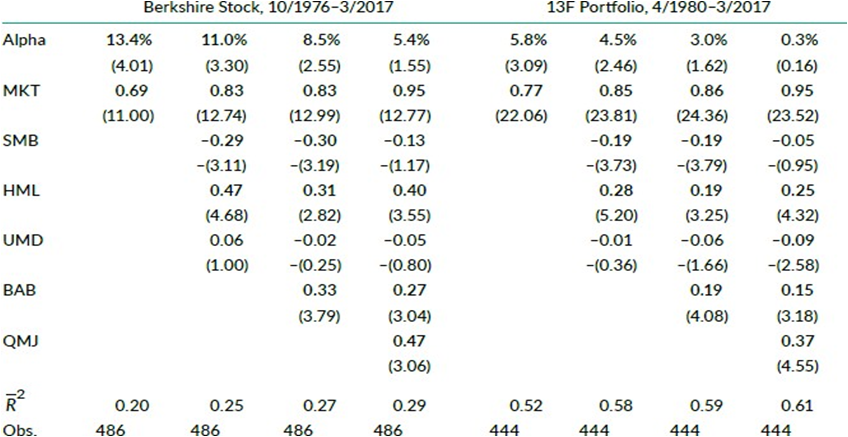

这是一篇学术界回测巴菲特投资策略的报告,他们对巴菲特的投资策略进行了以下拆解:

拆解之后给出了如下结论:

- 巴菲特在不投资小市值的股票

- 巴菲特没有追涨下跌的交易行为

- 巴菲特是高配的低估值的股票

- 高配的低Beta的股票

- 高配的高财务质量的股票。

巴菲特说:“45年前,格雷厄姆教会了我,如果想要在投资中取得非凡的成就,你必须做出不一样的非凡的事情。” 所以,巴菲特的成功并不来源于运气,而是对好策略的长期坚持。他的投资策略是异于常人的。

你可以复制巴菲特的投资策略,当然也可以在巴菲特的策略之上做一个改良。例如我自己的投资策略是“60%的巴菲特+40%的尤金·法玛”,即我在调配策略因子权重的时候,当我的回测的数据跟巴菲特的演讲或者结论性的东西相冲突的时候,我倾向于相信巴菲特,所以在巴菲特相关的因子里面,我的权重会更重一些。

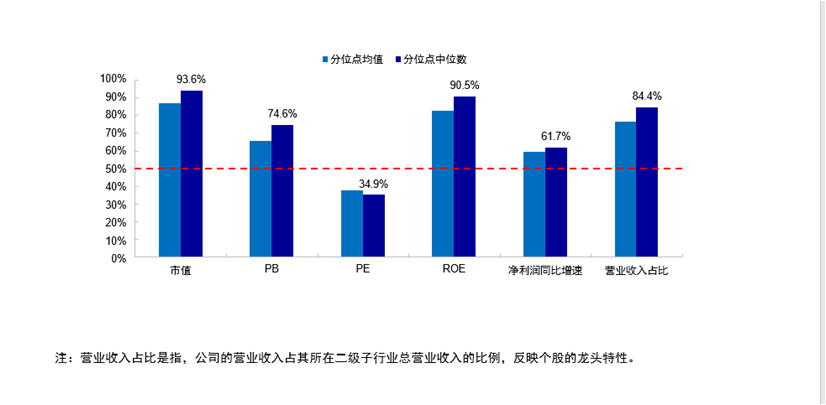

又如,如果我想复制张坤的投资策略,可以吗?

我想跟大家讲,是可以的。

假如说,我们用6个特征来描述张坤的投资策略,你会发现张坤喜欢市值相对来讲比较高的股票,因为他是做供给侧的,供给侧都是一些高市值的股票:

- PB相对较高

- PE相对较低

- ROE是顶尖高的

- 净利润同比增速相对较高

- 营业收入占比相对较高。

如果你感兴趣并且想要复制张坤的投资策略的话,可以用这些特征,加上你的优化,去复制张坤的投资策略。

终身学习才是人生最好的防守

道阻且长,行则将至,要想在投资领域有所成就,就应该不断提升自身的学养。一定要多阅读。不仅要阅读,还要自己去研究。要知其然,更要知其所以然;要“尽信书”,更要格物致知、知行合一。掌握了原理之后,不断观察和分析,观察的数据越多,就越能准确地发现市场趋势。否则,你只明白书中的表述,却不了解其背后的原理,更不会融会贯通,也就把握不住其价值所在。正如乔尔•蒂林哈斯特所说:终身学习才是人生最好的防守。

最后,送大家一句我非常喜欢的欧德共同基金公司全球投资CEO理查德·巴克斯顿说过的话:

如果你不知道你自己是谁,

如果你不知道什么东西让你这么做,

如果你不知道自己在意什么、不在意什么,

如果你不知道自己尊敬什么和钦佩什么,

如果你不知道厌恶、轻视什么,

如果你不知道想从生活中得到什么,

如果你不知道自己愿意付出什么,

那么,股市将会是一个非常昂贵的地方,你不太可能成为一个成功的投资者。

一本普技书:不懂量化,也能看得懂;

一本实战书:立足实践,给出中国股市正确投资策略;

一本工具书:回测53个单因子模型和31个多因子模型。

一本旨在为有意提高投资能力的读者提供一份建立正确投资模式的指南。

课程介绍册

课程介绍册 申请指南

申请指南